中國稅務

關於統一增值稅小規模納稅人標準的通知

中國財政部與稅務總局於2018年4月份相繼發出通知(財稅【2018】33號、國家稅務總局公告2018年第18號以及國家稅務總局公告2018年第20號),自2018年5月1日起,將增值稅小規模納稅人標準統一定為年應徵增值稅(即台灣所稱之營業稅,以下同)銷售額人民幣500萬元及以下,並在2018年12月31日前,允許符合條件的年應徵增值稅銷售額人民幣500萬元及以下的單位和個人,可轉登記為小規模納稅人,其未抵扣的進項稅額作轉出處理。

| 1. |

增值稅小規納稅人的標準,年應稅銷售額原為工業企業不超過50萬元、商業企業不超過80萬元以及服務企業不超過500萬元,根據通知內容,小規模納稅人標準將全部統一調整為年應稅銷售額不超過500萬元。

|

||||||||||||||

| 2. |

調整後,自2018年5月1日起,增值稅一般納稅人資格的認定標準為:

|

||||||||||||||

| 3. |

一般納稅人轉登記為小規模納稅人,應同時符合以下兩個條件:

|

||||||||||||||

| 4. |

再次登記為一般納稅人的條件

|

||||||||||||||

| 5. |

轉登記前後計稅方法的銜接 納稅人轉登記後,自轉登記下期起(按季申報納稅人自下一季度開始;按月申報納稅人自下月開始),按照小規模納稅人適用簡易計稅方法計稅;轉登記當期,仍按照一般納稅人的有關規定計稅。 |

||||||||||||||

| 6. |

關於轉登記納稅人在一般納稅人期間銷售和購進業務在轉登記後發生銷售折讓、中止或者退回的處理,增值稅發票開立問題,以及出口退(免)稅問題,稅務局公告也作出了相關規定,您可以參閱後附法律原文或諮詢啟源專業人士解答。 |

||||||||||||||

如果您需要進一步的資訊或協助,煩請您流覽本所的官方網站 www.bycpa.com 或通過下列方式與本所之專業會計師聯繫:

電郵: info@bycpa.com, enquiries@bycpa.com

電話: +852 2341 1444

WhatsApp, Line 和微信: +852 6114 9414, +86 1521 9432 644

【附件Enclosures】

| 附件Appendix 1: |

財稅【2018】33號 財政部 稅務總局 關於統一增值稅小規模納稅人標準的通知 |

| 附件Appendix 2: |

【國家稅務總局公告2018年第18號】 國家稅務總局 關於統一小規模納稅人標準等若干增值稅問題的公告 |

| 附件Appendix 3: |

【國家稅務總局公告2018年第20號】 國家稅務總局 關於統一小規模納稅人標準有關出口退(免)稅問題的公告 |

【附件Appendix 1】

財政部 稅務總局

關於統一增值稅小規模納稅人標準的通知

財稅〔2018〕33號

各省、自治區、直轄市、計畫單列市財政廳(局)、國家稅務局、地方稅務局,新疆生產建設兵團財政局:

為完善增值稅制度,進一步支援中小微企業發展,現將統一增值稅小規模納稅人標準有關事項通知如下:

| 一、 |

增值稅小規模納稅人標準為年應徵增值稅銷售額500萬元及以下。 |

| 二、 |

按照《中華人民共和國增值稅暫行條例實施細則》第二十八條規定已登記為增值稅一般納稅人的單位和個人,在2018年12月31日前,可轉登記為小規模納稅人,其未抵扣的進項稅額作轉出處理。 |

| 三、 |

本通知自2018年5月1日起執行。 |

財政部 稅務總局

2018年4月4日

附:《中華人民共和國增值稅暫行條例實施細則》第二十八條

| 第二十八條 |

條例第十一條所稱小規模納稅人的標準為:

|

【附件Appendix 2】

國家稅務總局

關於統一增值稅小規模納稅人標準等若干增值稅問題的公告

國家稅務總局公告第2018年第18號

現將統一小規模納稅人標準等若干增值稅問題公告如下:

| 一、 |

同時符合以下條件的一般納稅人,可選擇按照《財政部 稅務總局關於統一增值稅小規模納稅人標準的通知》(財稅〔2018〕33號)第二條的規定,轉登記為小規模納稅人,或選擇繼續作為一般納稅人:

轉登記日前經營期不滿12個月或者4個季度的,按照月(季度)平均應稅銷售額估算上款規定的累計應稅銷售額。 應稅銷售額的具體範圍,按照《增值稅一般納稅人登記管理辦法》(國家稅務總局令第43號)和《國家稅務總局關於增值稅一般納稅人登記管理若干事項的公告》(國家稅務總局公告2018年第6號)的有關規定執行。 |

||||

| 二、 |

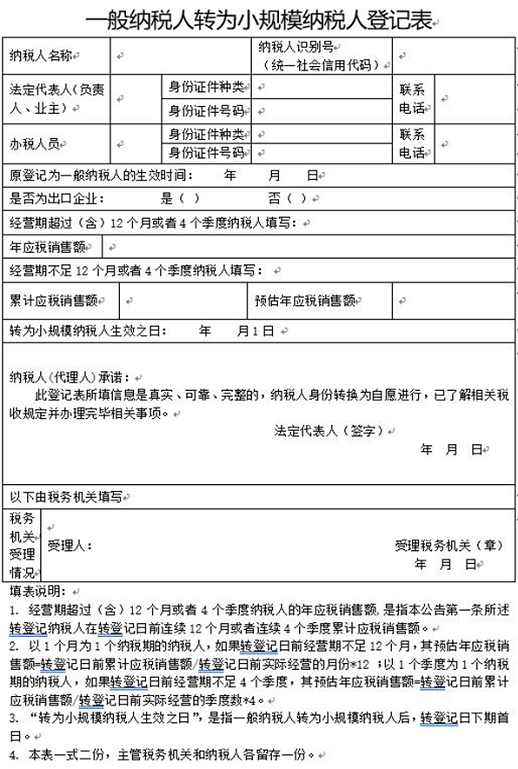

符合本公告第一條規定的納稅人,向主管稅務機關填報《一般納稅人轉為小規模納稅人登記表》(表樣見附件),並提供稅務登記證件;已實行實名辦稅的納稅人,無需提供稅務登記證件。主管稅務機關根據下列情況分別作出處理:

|

||||

| 三、 |

一般納稅人轉登記為小規模納稅人(以下稱轉登記納稅人)後,自轉登記日的下期起,按照簡易計稅方法計算繳納增值稅;轉登記日當期仍按照一般納稅人的有關規定計算繳納增值稅。 |

||||

| 四、 |

轉登記納稅人尚未申報抵扣的進項稅額以及轉登記日當期的期末留抵稅額,計入"應交稅費—待抵扣進項稅額"核算。 尚未申報抵扣的進項稅額計入"應交稅費—待抵扣進項稅額"時:

|

||||

| 五、 |

轉登記納稅人在一般納稅人期間銷售或者購進的貨物、勞務、服務、無形資產、不動產,自轉登記日的下期起發生銷售折讓、中止或者退回的,調整轉登記日當期的銷項稅額、進項稅額和應納稅額。

轉登記納稅人因稅務稽查、補充申報等原因,需要對一般納稅人期間的銷項稅額、進項稅額和應納稅額進行調整的,按照上述規定處理。 轉登記納稅人應準確核算"應交稅費—待抵扣進項稅額"的變動情況。 |

||||

| 六、 |

轉登記納稅人可以繼續使用現有稅控設備開具增值稅發票,不需要繳銷稅控設備和增值稅發票。 轉登記納稅人自轉登記日的下期起,發生增值稅應稅銷售行為,應當按照徵收率開具增值稅發票;轉登記日前已作增值稅專用發票票種核定的,繼續通過增值稅發票管理系統自行開具增值稅專用發票;銷售其取得的不動產,需要開具增值稅專用發票的,應當按照有關規定向稅務機關申請代開。 |

||||

| 七、 |

轉登記納稅人在一般納稅人期間發生的增值稅應稅銷售行為,未開具增值稅發票需要補開的,應當按照原適用稅率或者徵收率補開增值稅發票;發生銷售折讓、中止或者退回等情形,需要開具紅字發票的,按照原藍字發票記載的內容開具紅字發票;開票有誤需要重新開具的,先按照原藍字發票記載的內容開具紅字發票後,再重新開具正確的藍字發票。 轉登記納稅人發生上述行為,需要按照原適用稅率開具增值稅發票的,應當在互聯網連接狀態下開具。按照有關規定不使用網路辦稅的特定納稅人,可以通過離線方式開具增值稅發票。 |

||||

| 八、 |

自轉登記日的下期起連續不超過12個月或者連續不超過4個季度的經營期內,轉登記納稅人應稅銷售額超過財政部、國家稅務總局規定的小規模納稅人標準的,應當按照《增值稅一般納稅人登記管理辦法》(國家稅務總局令第43號)的有關規定,向主管稅務機關辦理一般納稅人登記。 轉登記納稅人按規定再次登記為一般納稅人後,不得再轉登記為小規模納稅人。 |

||||

| 九、 |

一般納稅人在增值稅稅率調整前已按原適用稅率開具的增值稅發票,發生銷售折讓、中止或者退回等情形需要開具紅字發票的,按照原適用稅率開具紅字發票;開票有誤需要重新開具的,先按照原適用稅率開具紅字發票後,再重新開具正確的藍字發票。 一般納稅人在增值稅稅率調整前未開具增值稅發票的增值稅應稅銷售行為,需要補開增值稅發票的,應當按照原適用稅率補開。 增值稅發票稅控開票軟體稅率欄次預設顯示調整後稅率,一般納稅人發生上述行為可以手工選擇原適用稅率開具增值稅發票。 |

||||

| 十、 |

國家稅務總局在增值稅發票管理系統中更新了《商品和服務稅收分類編碼表》,納稅人應當按照更新後的《商品和服務稅收分類編碼表》開具增值稅發票。轉登記納稅人和一般納稅人應當及時完成增值稅發票稅控開票軟體升級、稅控設備變更發行和自身業務系統調整。 |

||||

| 十一、 |

本公告自2018年5月1日起施行。《國家稅務總局關於增值稅一般納稅人登記管理若干事項的公告》(國家稅務總局公告2018年第6號)第七條同時廢止。 |

國家稅務總局

2018年4月20日

附件一般納稅人轉為小規模納稅人登記表

【附件Appendix 3】

國家稅務總局

關於統一增值稅小規模納稅人標準有關出口退(免)稅問題的公告

國家稅務總局公告第2018年第20號

根據《財政部 稅務總局關於統一增值稅小規模納稅人標準的通知》(財稅〔2018〕33號)、《國家稅務總局關於統一小規模納稅人標準等若干增值稅問題的公告》(國家稅務總局公告2018年第18號)及現行出口退(免)稅有關規定,現將統一小規模納稅人標準有關出口退(免)稅問題公告如下:

| 一、 |

一般納稅人轉登記為小規模納稅人(以下稱轉登記納稅人)的,其在一般納稅人期間出口適用增值稅退(免)稅政策的貨物勞務、發生適用增值稅零稅率跨境應稅行為(以下稱出口貨物勞務、服務),繼續按照現行規定申報和辦理出口退(免)稅相關事項。 自轉登記日下期起,轉登記納稅人出口貨物勞務、服務,適用增值稅免稅規定,按照現行小規模納稅人的有關規定辦理增值稅納稅申報。 出口貨物勞務、服務的時間,按以下原則確定:屬於向海關報關出口的貨物勞務,以出口貨物報關單上注明的出口日期為准;屬於非報關出口銷售的貨物、發生適用增值稅零稅率跨境應稅行為,以出口發票或普通發票的開具時間為准;屬於保稅區內出口企業或其他單位出口的貨物以及經保稅區出口的貨物,以貨物離境時海關出具的出境貨物備案清單上注明的出口日期為准。 |

| 二、 |

原實行免抵退稅辦法的轉登記納稅人在一般納稅人期間出口貨物勞務、服務,尚未申報抵扣的進項稅額以及轉登記日當期的期末留抵稅額,計入"應交稅費—待抵扣進項稅額",並參與免抵退稅計算。上述尚未申報抵扣的進項稅額應符合國家稅務總局公告2018年第18號第四條第二款的規定。 上述轉登記納稅人發生國家稅務總局公告2018年第18號第五條所述情形、按照本公告第一條第一款規定申報辦理出口退(免)稅或者退運等情形,需要調整"應交稅費—待抵扣進項稅額"的,應據實調整,準確核算"應交稅費—待抵扣進項稅額"的變動情況。 |

| 三、 |

原實行免退稅辦法的轉登記納稅人在一般納稅人期間出口貨物勞務、服務,尚未申報免退稅的進項稅額可繼續申報免退稅。 上述尚未申報免退稅的進項稅額應符合國家稅務總局公告2018年第18號第四條第二款的規定。其中,用於申報免退稅的海關進口增值稅專用繳款書,轉登記納稅人不申請進行電子資訊稽核比對,應經主管稅務機關查詢,確認與海關進口增值稅專用繳款書電子資訊相符且未被用於抵扣或退稅。 |

| 四、 |

轉登記納稅人結清出口退(免)稅款後,應按照規定辦理出口退(免)稅備案變更。 委託外貿綜合服務企業(以下稱綜服企業)代辦退稅的轉登記納稅人,應在綜服企業主管稅務機關按規定向綜服企業結清該轉登記納稅人的代辦退稅款後,按照規定辦理委託代辦退稅備案撤回。 |

| 五、 |

轉登記納稅人再次登記為一般納稅人的,應比照新發生出口退(免)稅業務的出口企業或其他單位,辦理出口退(免)稅有關事宜。 |

| 六、 |

本公告自2018年5月1日起施行。 |

國家稅務總局

2018年4月22日